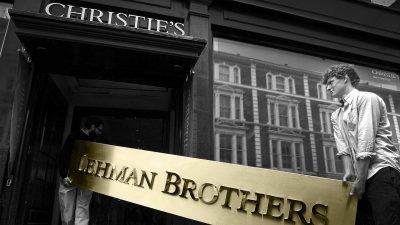

Hace algo más de una década que la economía mundial dio un batacazo, empezando con la quiebra de Lehman Brothers.

La recesión nunca se fue del todo, especialmente en las economías dependientes; el altísimo grado de la financierización después de 2008/09 y las reglas

financieras operadas por el FMI, el Banco Mundial y, especialmente con saña, por las agencias calificadoras, provocaron una concentración de saqueo del ingreso mundial, que no para y, así, se han venido cometiendo las mayores injusticias sociales masivas de la historia.

Los signos de una crisis financiera mundial están cada vez más a la vista. Estados Unidos sigue prácticamente en auge: el desempleo nunca en los últimos 50 años había estado en un punto tan bajo, los mercados de valores aunque titubeantes y altamente nerviosos

se hallan en máximos históricos, la confianza de los consumidores sigue –Trump quiere comprar hasta Groenlandia–, todo marcha tan óptimamente que justo por eso ha empezado a proyectarse, encima de Estados Unidos y de la mayor parte del mundo industrialmente desarrollado, la larga sombra de la crisis financiera.

Una larga fila de economistas comprometidos con el statu quo financiero y otros que no tanto, desde hace semanas advierten del aumento de la probabilidad de la crisis. Ahora se usa como predictor la curva de rendimiento.

Los bonos del tesoro de Estados Unidos se consideran inversiones seguras. Por lo general, los inversionistas prefieren los bonos de largo plazo, cuando buscan mayores rendimientos. Si ocurre, como ya ocurrió, que los de largo plazo ofrecen tasas de interés más bajas que los de corto, la curva de rendimiento se invierte. La semana pasada los bonos a 10 años cayeron por debajo de los rendimientos a dos años. No había ocurrido desde 2007. La Reserva Federal cree que para julio de 2020 se puede alcanzar un alto índice de riesgo de crisis; aunque la FED no puede hoy mismo en medio de un auge económico –acompañado de la alharaca de los heraldos negros de la crisis–, avisar de una inminencia.

Europa inicia una abrupta crisis del Brexit, pero hay más. A fines de julio Mario Draghi, presidente del Banco Central Europeo, dijo que esa institución preparaba estímulos para la economía de la eurozona ante las evidencias de un escenario económico cada vez peor

. La cascada de los medios se dividió: algunos aplaudían los estímulos, otros reprobaban o se asustaban con la advertencia: cada vez peor. Los datos macroeconómicos conocidos en los últimos días confirman la percepción de Draghi al constatarse el frenón del crecimiento en Alemania y la contracción en Francia, con incrementos trimestrales de su PIB de 0.1 y 0.2 por ciento, respectivamente. Italia, la tercera mayor economía de la zona, creció 0.1 por ciento en el primer trimestre de 2019, y 0.0 en el segundo; Matteo Salvini, ministro del Interior italiano, rompió la coalición de gobierno que la Liga Norte mantenía con el Movimiento 5 Estrellas; ello ha vuelto a poner en el primer plano de la política a Matteo Renzi, pero ese país corre el alto riesgo de quedarse por primera vez sin presupuesto fiscal. En todo el mundo la industria automotriz europea, sector tradicional de arrastre de la eurozona, está en problemas por la baja en sus ventas.

En tanto, Trump hace todo para alejar un acuerdo comercial con China. Con chistorete, arguye: China quiere un acuerdo comercial con EU, pero yo no estoy listo tan rápido, así que veremos

. Trump puede abrirle otra guerra a China: la de las monedas. Hace dos semanas, frente a sus nuevas amenazas aduaneras, China dejó caer el yuan y Trump la acusó de manipulación cambiaria. China ciertamente ha usado largamente en el pasado la devaluación monetaria como instrumento de penetración de mercados pero, si como parece, quiere ser una nueva potencia dominante, deberá tener a largo plazo una moneda dura, que sirva a la inversión internacional y como refugio en las crisis financieras. Difícilmente está en situación de ganar guerras comerciales prolongadas mediante una moneda devaluada, como en el pasado. Pero, por cuanto Trump está dispuesto a imponerle un arancel de 10 por ciento a unos 300 mil millones de dólares adicionales de importaciones chinas, puede ocurrir que China tome represalias mediante una devaluación temporal de su moneda. Después de todo, devaluar el yuan puede compensar el impacto de los aranceles de Trump sobre los precios de los productos chinos en Estados Unidos. Pero si Trump respondiera con devaluaciones la guerra monetaria precipitaría o acrecentaría la crisis financiera.

En Argentina la derrota de Macri lo fue también del FMI y de los programas neoliberales. En Brasil los de abajo cada vez en mayores números se manifiestan contra la brutalidad de Bolsonaro. El neoliberalismo en América Latina transita hacia la peor historia. Una nueva crisis financiera, al menos en el subcontinente, acabará probablemente hundiendo en su tumba a la barbarie neoliberal.

José Blanco